摘要總結

- The Conservative Formula 保守公式選股策略:根據低波動性、高配息收益率和強價格動能,依此三個標準選擇 100 隻股票均等配置。

- 保守公式應用於美股的年化複合報酬率(1929 -2016年)為 15.1%,大幅優於市場的10.6%,並在每十年呈現正回報。

- 該策略在景氣衰退期也能維持5-6%的平均報酬、降低了投資組合的下方風險,因為抗跌所以長期績效領先指數。

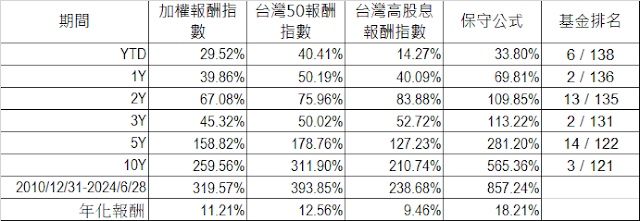

- 筆者以2010/12/31~2024/6/30台股上市加上櫃股票進行驗證,每季從市值前800大的公司當中,按照保守公式選出30支股票,每季成本0.70%,投資組合的年化複合報酬率為18.21%,優於同期間加權指數(含息)的11.21%。

- 保守公式模擬台股投資組合長期績效 > 台灣五十指數> 台灣加權指數 > 台灣高股息指數;若和121支主動型台股基金相比,近十年績效可以排第3名。

為什麼想要研究這篇文章

- 原文 "The Conservative Formula: Quantitative Investing Made Easy" 文章連結

- 長期年化報酬打敗S&P500指數5%以上:做過量化策略的人應該知道這不是件容易的事。

- 模型簡單粗暴:該公式僅使用三個指標,甚至不需要會計數據,簡單易用,比較沒有p-hacking風險(透過不斷的嘗試各種因子計算直到P值有顯著意義, 類似 over-fitting)。

- 做量化策略回測為了績效好看常常會塞入各種變數(總經因子+選股因子...)、再用各種權重參數最佳化,這樣做出來的投資聖杯往往會變成靠杯...

- 作者 Pim van Vliet, David Blitz 皆為Robeco Quantitative Investments團隊成員,並非學院派。

- 追求高報酬不一定需要投資高波動的標的:違反投資直覺。

Conservative Formula選股流程

先剔除掉波動較大的半數股票(剔除中小型投機股、景氣循環股)

再選取價格動能和收益率綜合表現較佳的股票(剔除股價持續向下的價值股)

- 每個季度末選擇該股市市值最大的 1,000 隻股票

- Volatility: 以歷史 36 個月波動率從低到高對 1,000 家公司進行排名,波動率最低的500檔股票

- Momentum: 以12-1個月的價格動量從高到低排序(最好的公司獲得 1 分,最差的獲得 500 分)

- Net Payout Yield: =(過去12個月股票回購+支付的普通股股息總額)/市值 ,依收益率從高到低排序(最好的公司獲得 1 分,最差的獲得 500 分)

- 將公司的動量排名和收益率排名加總之後進行排序,挑選最前面的100家、等權重配置

<Source : "The Conservative Formula: Quantitative Investing Made Easy">

保守公式應用於美股 (1929-2016)

- 年化複合報酬率15.1%,遠優於S&P500的10.6%。

- 每個十年的報酬都是正數且大多優於指數,該策略只有在1990年代網路泡沫階段漲幅遜於指數。

保守公式為何能打敗指數?

- 空頭時期表現優於指數:保守公式選股在景氣擴張期的平均報酬雖只有6-7%(美股長期年化報酬大約在10%),表現溫吞;但在景氣衰退期(或是信用價差拓寬),該策略也能維持5-6%的平均報酬(指數可能呈現負報酬),表現抗跌,報酬屬性符合「保守」的特色。

- 較佳的Sharpe Ratio:相較於其他的單一選股因子(例如 動能、收益率),保守公式投資組合擁有較佳的Sharpe Ratio。

- 近期的質疑:據說在2020新冠疫情期間,該選股方式的績效並沒有特別抗跌、引發質疑。(不過當時股市多次暴跌熔斷,連政府公債也跟著大跌,除了現金之外應無抗跌的資產)

<Source : "The Conservative Formula: Quantitative Investing Made Easy">

保守公式應用於台股

-近十年績效大幅領先指數及共同基金

- 國內研究:保守公式應用於台股的年化複合報酬率(2008 -2018年)為16.3%(不考慮相關成本),優於同期間加權指數的9.8% 。

(資料來源: “以XGBoost模型建立保守型股票投組”,劉欣諭, 2019/6) - 測試模型1:筆者以2010/12/31~2024/6/30台股上市加上櫃股票進行驗證,每季從市值前1000大的公司當中,按照保守公式選出100支股票,投資組合的年化複合報酬率為18.09%(不考慮相關成本),優於同期間加權指數(含息)的11.21%。回測數據使用CMoney 資料庫的還原股價,若遇到配息會全部再投入投資。

- 筆者曾覺得回測數據比想像中的高很多(有點too good to be true...),但對照上述的國內研究數據(2008~2018),我們用2011~2024的資料,少了2008金融海嘯的大跌,又增加了近兩年台股的大漲,選股複合報酬率多出2%應該算是合理。

- 市值門檻:前1000大會選到一些沒聽過的小股票,若把前1000大改成前800大的市值門檻大約是60億,若採前600大的市值門檻大約是100億。

- 標的數目:原始研究當中是選100支股票平均配置,但考量管理難度,一般基金持股通常不會超過50支,若是個人投資,持股應該也不會超過30支。此外以回測數據來看,持股集中一點的長期平均報酬率會比較高。

- 成本費用:台股基金管理費1.60%,保管費0.15%,假設股票買進賣出總成本0.5%(買賣手續費0.1% * 2 + 賣股交易稅0.3%),每季周轉率50%(原研究約為30~33%),這樣一年總成本約2.8%、每季0.70%

- 測試模型2:以2010/12/31~2024/6/30台股上市加上櫃股票進行驗證,每季從市值前800大的公司當中,按照保守公式選出30支股票,交易成本和管理費每季成本0.70%,模擬投資組合的年化複合報酬率為18.21%,優於同期間加權指數(含息)的11.21%。

- 保守公式投資組合模擬績效 > 台灣五十指數 > 台灣加權指數 > 台灣高股息指數,若和主動型台股基金相比,近十年績效可以排第3名,短中長期績效大約是在前1/10。

(打敗年薪千萬的台股明星基金經理人...)

< 2010/12/30-2024/6/28 保守公式應用於台股的模擬回測 >

補充說明

- 歷史模擬績效不代表未來績效,過去有用的因子也可能在未來失效。

- 是否有生存者偏誤?:

不排除模型可能會選到一些突然爆跌下市的股票,但這個部分再調高市值門檻之後(選擇市值前1000大->800大-600大),風險相對有限。 - 是否用到"未來函數" ?:(如果在2024/6/30選股)

價格動能(2023/6/30~2024/5/31的漲幅)沒影響;

股價波動(2021/6/30~2024/6/30的月報酬標準差),若你在6/29更新模型、6/30收盤前調整,可能會一天的落差,但這個對波動度計算的影響很小;

收益率(=(2023每股現金股利)/(202466/30收盤價),若你在6/29更新模型、6/30收盤前調整,可能會一天的落差,但這個對收益率計算的影響很小。

股利率:假設各公司的股利政策大多在六月份公布,所以2024Q1調整時用2022年的每股現金股利計算股利率,2024Q2~2025Q1用2023年的每股現金股利計算,依此類推。 - 沒有涵蓋到2000、2008的大空頭:

台股上市櫃公司早期不喜歡發放現金股利,因此我們回測的期間是2010之後,較無法論證台股該策略在2000、2008大空頭時期的表現。 - 用台股市值前800大篩選出的標的,仍然會選出很多比較沒聽過的中小型公司,這些標的大多不會在基金公司的Stock pool裡面,可能要限縮到市值前600或500以內比較適合。

《免責聲明》本文觀點僅為個人對市場的觀察,並非任何投資勸誘或建議。若有引用數字及相關計算,均已力求精確,惟不保證其正確性,也不作為任何投資建議,對此不負任何法律上的責任。本文版權所有,轉載請註明出處。

留言

張貼留言